53 ans après l’entrée en vigueur de la Loi Hoguet réglementant les modalités d’exercice des agents immobiliers, l’Autorité de la concurrence souhaite une clarification et un assouplissement de ce dispositif applicable à l’entremise immobilière.[1]

Dans son avis n° 23-A-07 du 2 juin 2023 concernant le fonctionnement du marché français[2] de l’entremise immobilière[3], publié le 7 juin dernier (l’ « Avis »), l’Autorité « pour la première fois traduit juridiquement ses recommandations en propositions de modifications législatives et réglementaires« .

⇒ A qui s’applique la Loi Hoguet ?

La Loi Hoguet a vocation à encadrer les opérations d’intermédiation immobilière, elle s’applique ainsi aux personnes physiques ou morales qui d’une manière habituelle[4], se livrent ou prêtent leur concours, même à titre accessoire, à certaines opérations décrites à l’article 1er de la Loi[5], telles que « l’achat, la vente, la recherche, l’échange, la location ou sous-location, saisonnière ou non, en nu ou en meublé d’immeubles bâtis ou non bâtis ».

Exclusion des publications d’annonces immobilières

Si la publication d’annonce immobilière par voie de presse ou sur internet est expressément exclue du champ d’application de la loi Hoguet, il n’en demeure pas moins que les opérations d’achat de vente ou de recherche ne sont pas précisément définies, aucun texte ne visant une liste des opérations/prestations relevant de l’entremise immobilière.

Le critère de « contribution significative à la vente »

Il résulte toutefois, en particulier de la jurisprudence, qu’il y a entremise immobilière et donc application de la loi Hoguet, dès lors que le « professionnel a contribué de façon significative à la vente par une intervention directe et déterminante[6]. »

Ainsi, ne sont pas soumis à la loi Hoguet :

- le diffuseur d’annonces immobilières sur Internet qui proposait un service de traduction et de filtrage des coordonnées du vendeur et percevait une rémunération en cas de réalisation de la vente, correspondant à 1 % du prix de vente aux motifs qu’il « se bornait à la diffusion d’annonces sur internet […] sans intervenir dans les relations entre auteurs des annonces et d’éventuels contractants »[7];

- le « Coaching immobilier », consistant à proposer une aide à la vente d’un bien immobilier via une plateforme de diffusion d’annonces : « à aucun moment PAP ne vérifie la disponibilité des fonds nécessaires à la réalisation de l’opération, ni ne demande à l’acheteur potentiel les pièces justifiant de ses ressources, ni ne s’assure que se trouvent réunies toutes les conditions nécessaires à l’efficacité juridique de l’acte de vente ne vérifiant ni le titre de propriété du vendeur ni l’existence de servitudes ou de contraintes administratives ni la consistance matérielle du bien, ni ne s’assure que les parties ont la capacité juridique de contracter » [8]

Sera en revanche considéré comme ayant eu un rôle déterminant dans la vente, le professionnel qui :

- recherche un acquéreur et négocie pour son client[9];

- réalise des visites physiques du bien[10];

- affiche son numéro de téléphone et sélectionne les dossiers des acquéreurs[11] ou;

- réalise des prestations de service en lien avec la transaction, telles que l’audit, la sélection des acquéreurs, l’assistance juridique, la rédaction d’actes.[12]

En d’autres termes, au regard de la jurisprudence, « toutes les prestations qui viennent en amont de la mise en relation et qui permettent d’aider le vendeur à vendre son bien plus facilement ne sont pas constitutives d’entremise immobilière au sens de la loi Hoguet. En revanche, dès lors que le professionnel va au-delà de la simple diffusion d’annonces et intervient de façon active dans la mise en relation et dans la gestion des dossiers du vendeur et de l’acheteur, il est susceptible de réaliser une activité d’entremise immobilière. »[13]

A noter : certaines personnes sont exclues du dispositif de la Loi Hoguet :

- lorsqu’elles vendent des biens qui leur appartiennent ou à leur famille ;

- en raison de dispositions légales spécifiques ;

- parce qu’elles appartiennent à des professions réglementées : avocats, experts fonciers et agricoles, experts forestiers, géomètres-experts et les notaires.

⇒ Quelles sont les obligations des agents immobiliers/ professionnels soumis à la loi Hoguet ?

Ces obligations et modalités d’exercice sont très précisément rappelées aux termes de l’Avis ainsi, en particulier :

√- Pour exercer l’activité d’entremise immobilière, il faut :

-

- Être titulaire d’une carte professionnelle ;

- Remplir des conditions d’aptitude professionnelle ;

- Détenir une garantie financière ;

- Contracter une assurance responsabilité civile ;

- Remplir les conditions de moralité et de formation continue.

√- Il est en outre nécessaire de justifier d’un mandat écrit déterminant les conditions de l’opération qui doit être inscrit, par ordre chronologique, sur un registre des mandats. Le mandat peut être simple, exclusif ou semi-exclusif.

√- La rémunération est acquise une fois que la réalisation effective de la vente a été constatée par acte notarié.

√- En matière de publicité et d’affichage, rappelons qu’ils doivent afficher de façon visible et lisible à l’entrée des établissements recevant de la clientèle, le cas échéant, sur les vitrines et « sur tout support de communication au public en ligne dédié au professionnel », le prix de vente du bien, le montant maximum des honoraires, toutes taxes comprises (ci-après « TTC »), ainsi que la personne en charge de leur paiement.

√- En outre, lorsque les honoraires du professionnel sont fixés proportionnellement au prix de vente du bien (c’est-à-dire un taux de commission), l’annonce doit « indiquer le ou les montants prélevés, en précisant, le cas échéant, les tranches de prix maximums correspondantes, et faire apparaître tous les éléments permettant de calculer les prix maximums »[14]. En général, cette obligation prend la forme d’un barème dégressif présentant par tranche de prix des biens, le montant des honoraires qui sera prélevé.

√- De plus, l’annonce doit afficher le diagnostic de performance énergétique, (« DPE ») et le diagnostic d’émission de gaz à effet de serre (« GES »)[15].

√- Enfin, lorsque le bien est mis en vente par une personne habilitée et non salariée, l’annonce doit mentionner que cette personne exerce sous le statut d’agent commercial[16].

⇒ Quelle est la typologie du marché ?

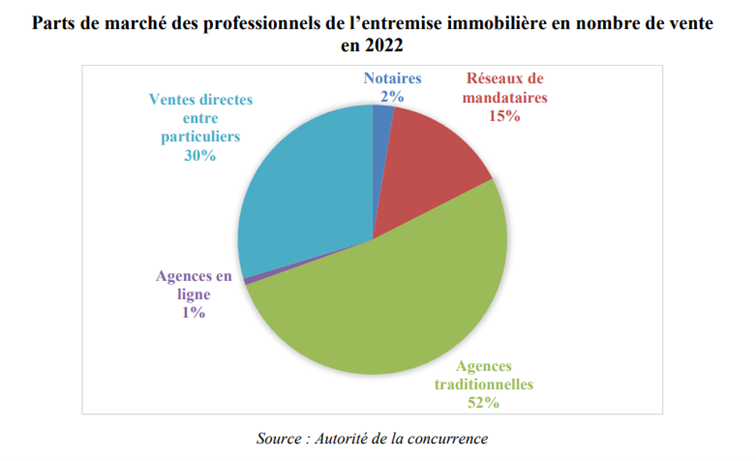

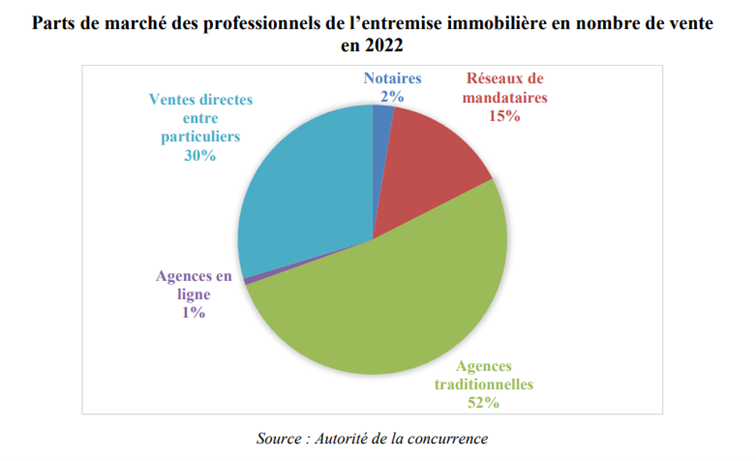

30 0000 Agences immobilières – 40.000 Mandataires – 240.000 salariés professionnels

L’Autorité s’attache alors à analyser l’état et le fonctionnement du marché de l’entremise, ainsi que ses aspects concurrentiels en identifiant les différents acteurs du marché :

i) agences traditionnelles;

ii) réseaux de mandataires;

iii) acteurs plus récents, tels que :

-

- les agences en ligne, lesquelles ont largement automatisé certaines tâches et fonctions par le biais d’algorithme par exemple permettant ainsi de prédire « la durée d’une vente en se basant sur des données notamment de prix et/ou liées à la localisation géographique du bien»[17] ;

- le modèle hybride, c’est-à-dire les centres d’affaires regroupant exclusivement des agents commerciaux sans salarié, de type Keller Williams et Keymex ;

- l’achat instantané ou le « ibuying» venu des Etats-Unis qui consiste pour un agent immobilier disposant d’un mandat de vente à acheter pour son propre compte le bien immobilier de son client et à le revendre immédiatement pour réaliser une plus-value. A noter qu’en France, le code de déontologie des agents immobiliers interdit à un agent immobilier disposant d’un mandat de vente d’acheter le bien à son client pour son propre compte sauf à informer le mandant de son projet. Cette possibilité doit rester exceptionnelle.

A ce jour quelques acteurs, en France, s’inspirent de la technique d’ibuying.

iv) chasseurs immobiliers: un professionnel de l’entremise immobilière qui accompagne l’acheteur (et non le vendeur) dans sa recherche d’achat de bien immobilier. Cette profession a été créée en France au début des années 2000 et vient originellement des États-Unis où les deux parties, acheteur et vendeur, sont traditionnellement accompagnées par des professionnels de l’immobilier.

v) notaires.

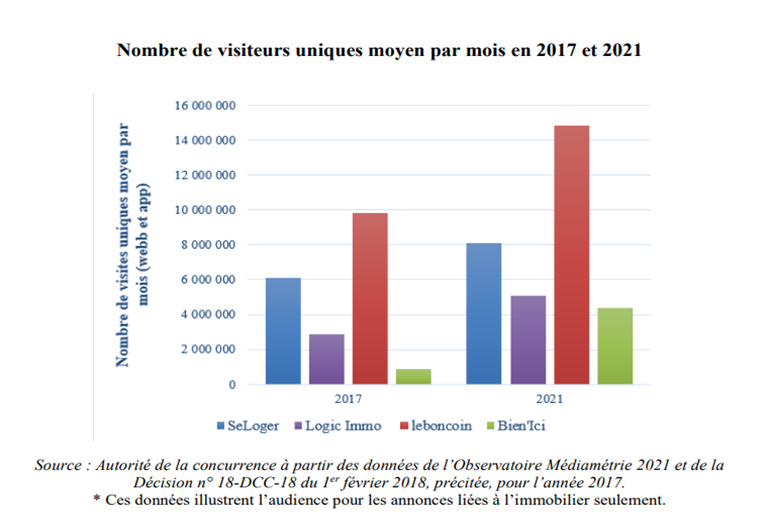

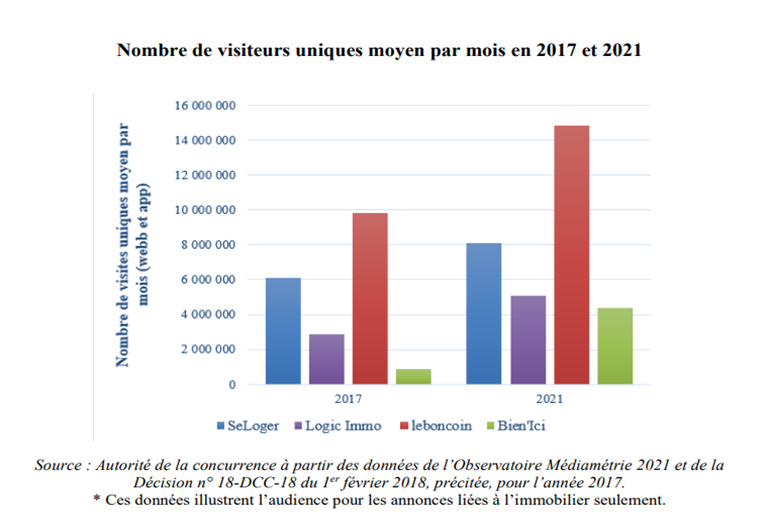

vi) A l’externalisation de certaines prestations telles que la diffusion d’annonces immobilières et les plateformes en ligne (leboncoin, SeLoger, Bien’Ici etc.) :

***

Après une analyse précise du marché, l’Autorité relève que « cette loi constitue un frein à une offre de services innovants ou à une baisse des taux de commission qui sont en moyenne de 5,78% TTC en 2022 bien au-dessus de la moyenne de l’Union Européenne (environ 4% TTC). Elle estime que si les taux de commission des professionnels de l’entremise en France étaient ramenés à la moyenne européenne, un gain annuel de 3 milliards d’euros pourrait être dégagé au profit des ménages » et formule plusieurs recommandations[18] :

Recommandation n°1 : Instaurer une obligation de dresser dans le mandat une liste exhaustive des prestations rendues par le professionnel afin que le client puisse détenir une information complète pour négocier les honoraires.

Recommandation n°2 : Uniformiser les règles relatives à l’affichage des annonces, que le paiement des honoraires incombe à l’acheteur ou au vendeur afin d’améliorer la lisibilité de l’information et de limiter les effets de report des honoraires du vendeur vers l’acheteur.

Recommandation n°3 : Soumettre les plateformes de diffusion en ligne des annonces immobilières aux obligations d’affichage prévues par l’arrêté de 2017 relatif à l’information des consommateurs par les professionnels intervenant dans une transaction immobilière.

Recommandation n°4 : Imposer l’élaboration d’une fiche récapitulative du dossier de diagnostic technique pour faciliter son intelligibilité et sa lisibilité.

Recommandation n°5 : Mettre à la disposition du public à titre gratuit les données immobilières détenues par les notaires sur les prix de vente des biens immobiliers et les commissions perçues par les professionnels de l’entremise immobilière. La base de données des valeurs foncières (dite base DVF) mise à disposition du public à titre gratuit comporte des biais. En effet, le prix de vente du bien indiqué dans la base correspond à la base taxable au titre des droits de mutations et inclut donc le montant des honoraires quand ceux-ci sont payés par le vendeur. Cela est de nature à augmenter artificiellement le prix de vente du bien et limite l’intérêt de cette base de données pour les particuliers et les professionnels qui l’utilisent essentiellement pour estimer le prix des biens. L’Autorité recommande de mettre à la disposition du public à titre gratuit les données détenues par le Conseil supérieur du notariat relatives aux caractéristiques des biens immobiliers, à leurs prix de vente et aux commissions perçues par les professionnels de l’entremise.

Recommandation n°6 : Supprimer l’interdiction faite aux notaires négociateurs d’afficher les annonces immobilières dans les vitrines de leur office notarial.

→ Deux options d’assouplissement de la loi Hoguet

Une première option vise à assouplir les conditions dans lesquelles les professionnels de l’entremise immobilière proposent leurs services. Cette option est assortie de deux recommandations : l’exclusion du champ d’application de la loi Hoguet de l’activité d’entremise immobilière en matière de vente de biens immobiliers et l’insertion d’une disposition dans le code de la consommation prévoyant une obligation de justifier d’une garantie financière en cas de maniement de fonds.

Une seconde option s’attache principalement à clarifier le périmètre de la loi Hoguet et simplifier les conditions d’accès à la profession.

→ S’agissant de la clarification du périmètre de la loi Hoguet, l’Autorité propose, d’une part, de définir précisément les prestations qui relèvent de la qualification d’entremise immobilière et, d’autre part, de préciser celles qui n’en relèvent pas, sans toutefois que cette liste soit exhaustive. Selon l’Autorité, l’entremise immobilière consiste en la sélection de clients et la négociation du prix de vente. Ainsi, les prestations non constitutives d’entremise immobilière ne seront pas soumises au principe de la rémunération au résultat fixé à l’article 6 de la loi Hoguet.

→ S’agissant de la simplification des conditions d’accès à la profession, l’Autorité recommande, d’une part, de ne pas conditionner l’obtention de la carte professionnelle à la détention de trois années d’études supérieures au baccalauréat dans une spécialité économique, juridique ou commerciale et, d’autre part, d’assouplir et d’harmoniser la durée de l’expérience professionnelle mentionnée à l’article 14 du décret n°72-678 de juillet 1972 et de la fixer à 4 ans, quel que soit le statut du professionnel concerné (cadre, emploi subordonné ou personne habilitée par un titulaire de carte).

Par ailleurs, les professions libérales, non soumises à la loi Hoguet mais autorisées à réaliser des activités d’entremise immobilière devront également être soumises au principe de la rémunération au résultat (avocats, experts fonciers et agricoles, experts forestiers, géomètres-experts et notaires).

***

Reste à savoir si ces recommandations visant à assouplir/refondre un pan du régime actuel des professionnels/agents immobiliers, seront suivies par le gouvernement, les acteurs de la profession ayant déjà sollicité le Ministre de l’Economie afin d’être reçus « dans les plus brefs délais. »[19]

L’équipe droit économique / pôle concurrence – droit immobilier

[1] Point 2 Introduction de l’Avis : L’entremise immobilière constitue une sous-catégorie de l’intermédiation immobilière, qui regroupe à la fois les activités d’entremise et de gestion immobilières. L’Autorité ayant été saisie uniquement sur le fonctionnement du marché français de l’entremise en matière de vente de biens à usage d’habitation, l’avis ne traite que ce point et n’aborde pas les autres activités d’intermédiation, notamment la vente de fonds de commerce, la location ou encore la gestion immobilière.

[2] France métropolitaine, hors territoires ultramarins

[3] https://www.autoritedelaconcurrence.fr/sites/default/files/integral_texts/2023-06/23a07.pdf

[4] La réalisation d’une seule opération échappe à ce dispositif, en ce sens, qu’il est nécessaire de réaliser de façon répétée ces opérations.

[5]https://www.legifrance.gouv.fr/loda/article_lc/LEGIARTI000028806892

[6] §29 de l’Avis

[7] CA Dijon, 19 février 2009, n° 08/00592

[8] CA Paris, ch. 11, 18 novembre 2022, n° 21/03539 statuant sur appel des jugements du Tribunal de commerce de Paris des 2 novembre 2020 (FNAIM c/ PAP) et 25 janvier 2021 (SNPI c/PAP).

[9] Cass, 1ère Civ., 28 octobre 2003, 01-03.021 ; Cass, 1ère Civ.,18 juin 2014, 13-11.543.

[10] Cass, Crim., 2 novembre 1978, 77-93.464 et Cass, 1ère Civ., 2 octobre 2007, 05-18.706.

[11] CA Riom, 6 décembre 2007, nº 06/02425.

[12]Cass. Crim., 14 janvier 2009, 08-84.590.

[13] §33 de l’Avis

[14]Article 2 arrêté du 10 janvier 2017 relatif à l’information des consommateurs par les professionnels intervenant dans une transaction immobilière susvisé

[15] Article L. 126-33 du Code de la construction et de l’habitation.

[16] Article 6-2 de la loi Hoguet.

[17] §125 de l’Avis

[18]https://www.autoritedelaconcurrence.fr/fr/communiques-de-presse/lautorite-de-la-concurrence-rend-son-avis-sur-la-situation-concurrentielle-du

[19]https://www.fnaim.fr/communiquepresse/1858/10-avis-de-l-autorite-de-la-concurrence-sur-la-situation-concurrentielle-du-marche-de-l-entremise-immobiliere-reaction-de-la-profession.htm